Olá amigo Contador, você já começou o envio das declarações de Imposto de Renda 2019 de seus clientes?

Como todos sabem, todo ano as pessoas físicas domiciliadas ou residentes no Brasil prestam contas à Receita Federal através da apuração do Imposto de Renda (IRPF 2019), cujo prazo para entrega iniciou no dia 07/03/2019 e encerra no dia 30/04/2019.

Visando o compartilhamento de informações, neste artigo iremos esclarecer alguns pontos e as principais dúvidas referente ao IRPF, bem como as alterações que ocorreram desde a última declaração entregue em 2018.

Portanto, se esse assunto parece interessante para você, continue lendo, porque você vai aprender mais sobre:

- Prazo para Apresentação IRPF 2019

- Principais novidades e mudanças para 2019

- Campos atualizados anteriormente que permanecem inalterados

- Software para Download

- Perguntas Frequentes

- Retificação da Declaração

- Cálculos e Deduções Permitidas

- Isenção IRPF 2019

- Dependentes

- Malha Fina e Cruzamento de Dados

Prazo para Apresentação do IRPF 2019

A Declaração de Imposto de Renda 2019 referente a movimentação do ano calendário de 2018, deve ser apresentada no período de 7 de Março até 30 de Abril de 2019.

O serviço de recepção da Receita Federal será interrompido exatamente às 23h59min59s, de acordo com o horário de Brasília do dia 30/04/2019 (Terça-Feira).

Orientamos que não deixe o envio para o último dia pois o sistema recebe grandes picos e a recepção pode vir a ficar offline, ocasionando a perda do prazo de entrega.

Principais novidades e mudanças no IRPF 2019

- Neste ano de acordo com a Instrução Normativa RFB 1.760/2017 é obrigatório informar o número do CPF de todos os dependentes, independente da idade dos mesmos.

- Também está obrigado a informar o CPF os alimentandos residentes no Brasil, independente da idade (O Alimentando é o beneficiário da pensão alimentícia judicial ou decidida em acordo por escritura pública, podendo ser criança ou mesmo um adulto caso o Juiz tenha decidido a necessidade da pensão alimentícia).

- Foi alterado o título da coluna Outros para Pensão Alimentícia e Outros e o título da coluna Dependentes para Quantidade de Dependentes.

- A funcionalidade de doação ao ECA diretamente na Declaração foi alocada para Fichas da Declaração.

Campos alterados anteriormente que permanecem em 2019

- Impressão do Recibo – Organizado sobretudo por ordem de impressão dos rendimentos, pagamentos, bens e direitos.

- Atualização automática de nova versão – O aplicativo se atualiza sem a necessidade de realizar o download no portal da Receita Federal do Brasil (RFB) na internet, sendo atualizada, automaticamente, ao se abrir o PGD IRPF, ou pelo próprio declarante, por meio do menu Ferramentas > Verificar Atualizações.

- DARF – O Programa Gerador da Declaração (PGD) permite a impressão do DARF para pagamento de todas as quotas do imposto, inclusive as em atraso com os acréscimos legais devidos.

- Receitanet – Incorporação do Receitanet (programa para transmissão) ao PGD IRPF 2019, sem a necessidade de instalação em separado.

- Alíquota Efetiva – A alíquota efetiva nada mais é que a relação percentual entre o imposto devido e o total de rendimentos tributáveis. Sendo assim o próprio programa o trás de forma discriminada, mensal ou anual, com o valor do imposto devido e a alíquota efetiva pode ser calculado no item Simulação de Alíquota Efetiva (exercício de 2019, ano-calendário de 2018) disponibilizado pela RFB.

- Recuperação de nomes – O sistema armazena nomes, assim os campos referentes aos nomes serão preenchidos automaticamente conforme o CPF/CNPJ digitado. Contudo a RFB permite que essa funcionalidade seja desativada no Menu > Ferramentas > Recuperação de Nomes.

Software para Download IRPF

Para fazer a declaração do Imposto de Renda 2019 é preciso baixar o programa de preenchimento da Receita Federal.

É possível declarar em aplicativos para celular e tablet. porém para cada sistema operacional, é necessário baixar o programa específico.

Clique aqui para ser redirecionado a página oficial de download.

Principais dúvidas

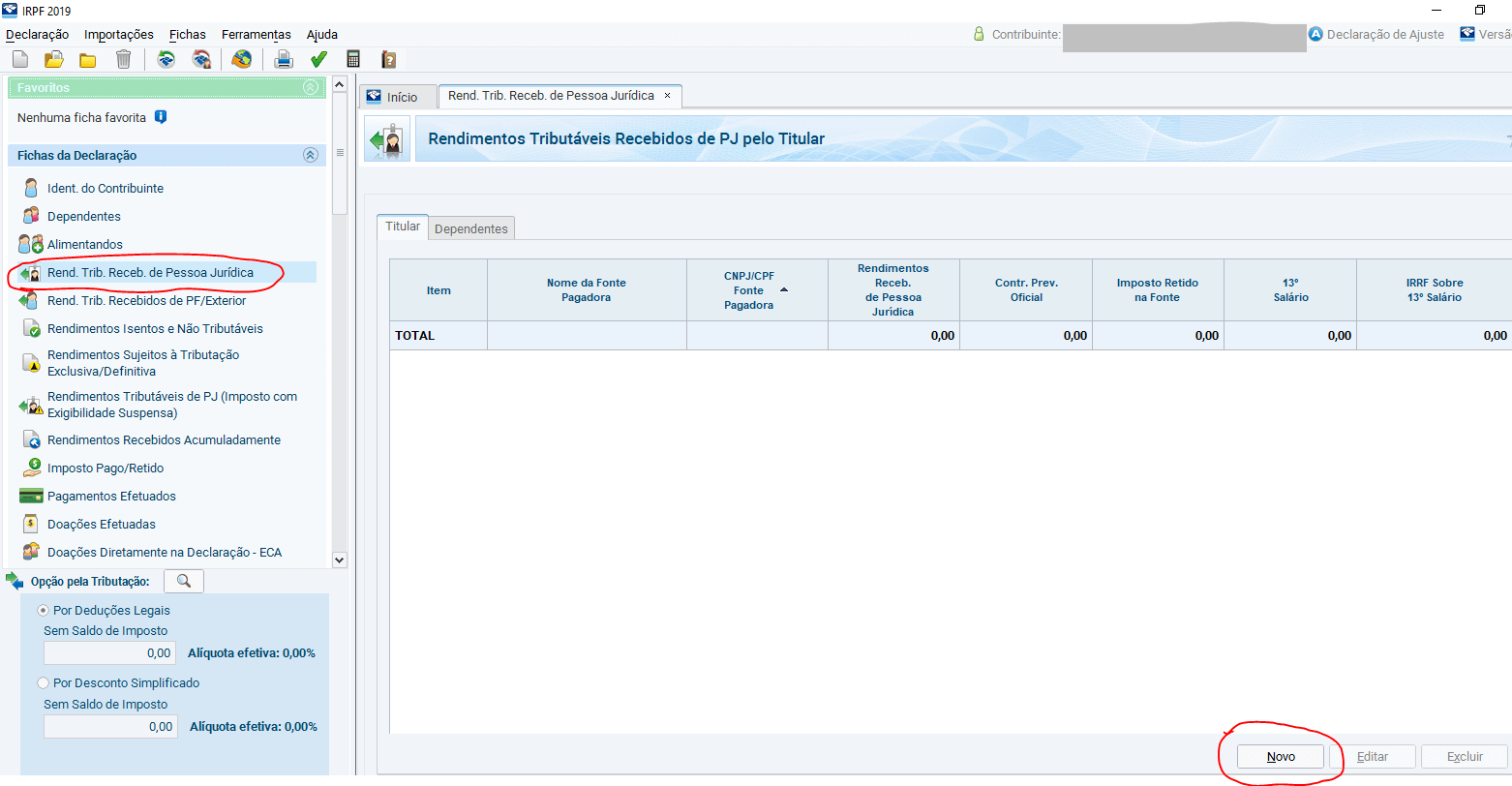

Existem ainda dúvidas em relação a como declarar os rendimentos recebidos do trabalho assalariado, contudo não há com o que se preocupar já que, os rendimentos do trabalho assalariado são necessariamente informados conforme consta no comprovante de rendimentos fornecido pela própria fonte pagadora (enviado anteriormente na DIRF), que consta na ficha Rendimentos Tributáveis Recebidos de Pessoa Jurídica.

Agora, porém, se por algum motivo a fonte pagadora não seja obrigada a fornecer o comprovante de rendimentos, claro que somente pelo fato de inexistência de imposto retido na fonte do referido trabalhador, ou as informações prestadas estejam incorretas, trará um grau a mais de dificuldade na hora de preencher a declaração já que deverá ser utilizados outros documentos, hábeis e idôneos, para informar os rendimentos recebidos, utilizando nesse caso contracheques ou recibos.

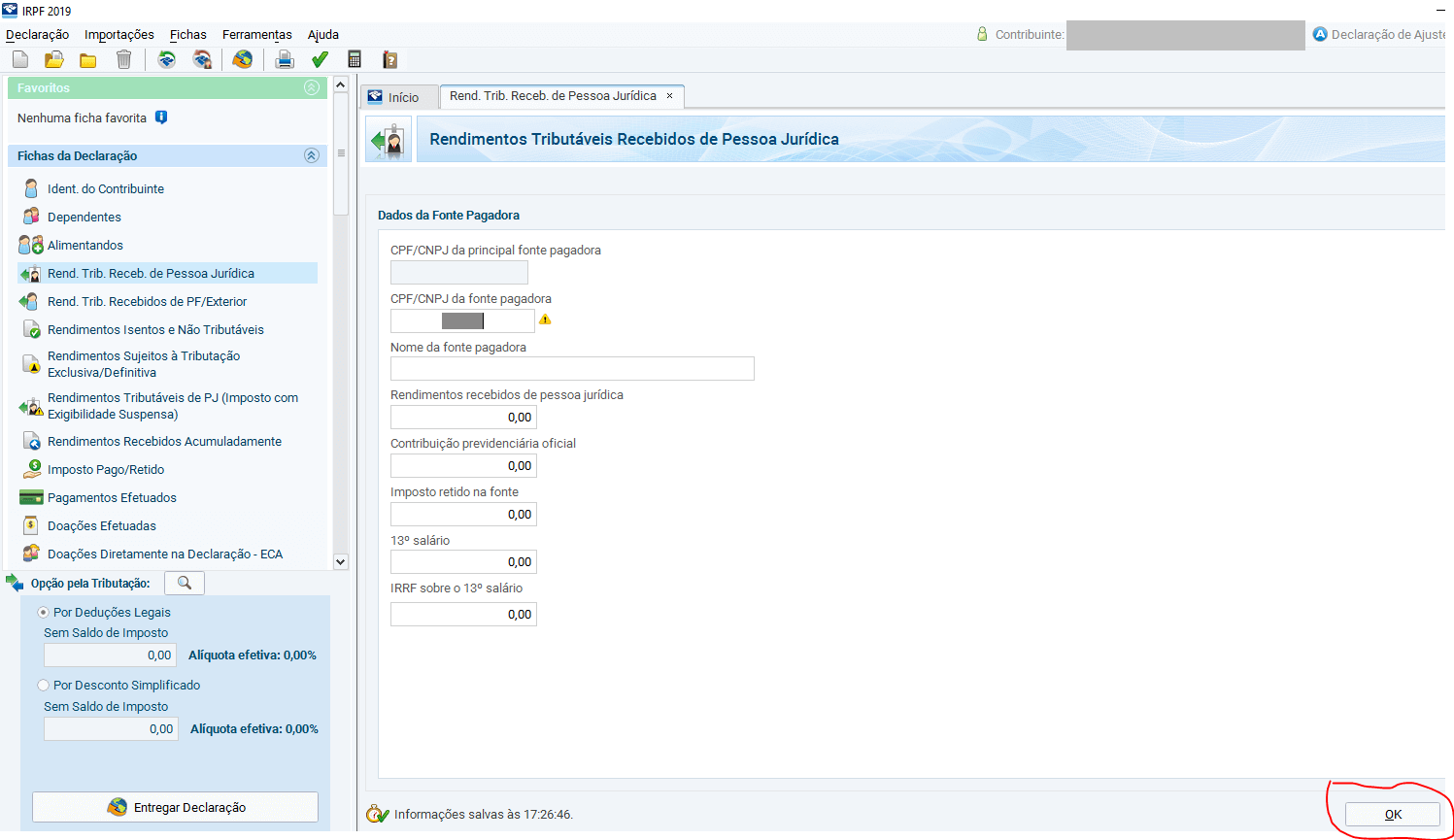

Na aba Titular, clique no botão NOVO e informe o número do CNPJ/CPF, o nome da empresa/pessoa que é fonte pagadora, o valor dos rendimentos recebidos de pessoa jurídica, a contribuição previdenciária oficial, o imposto retido na fonte, o 13° salário, o Imposto sobre a Renda Retido na Fonte (IRRF) sobre o 13° salário e por fim clique no botão OK para encerrar o preenchimento dos dados.

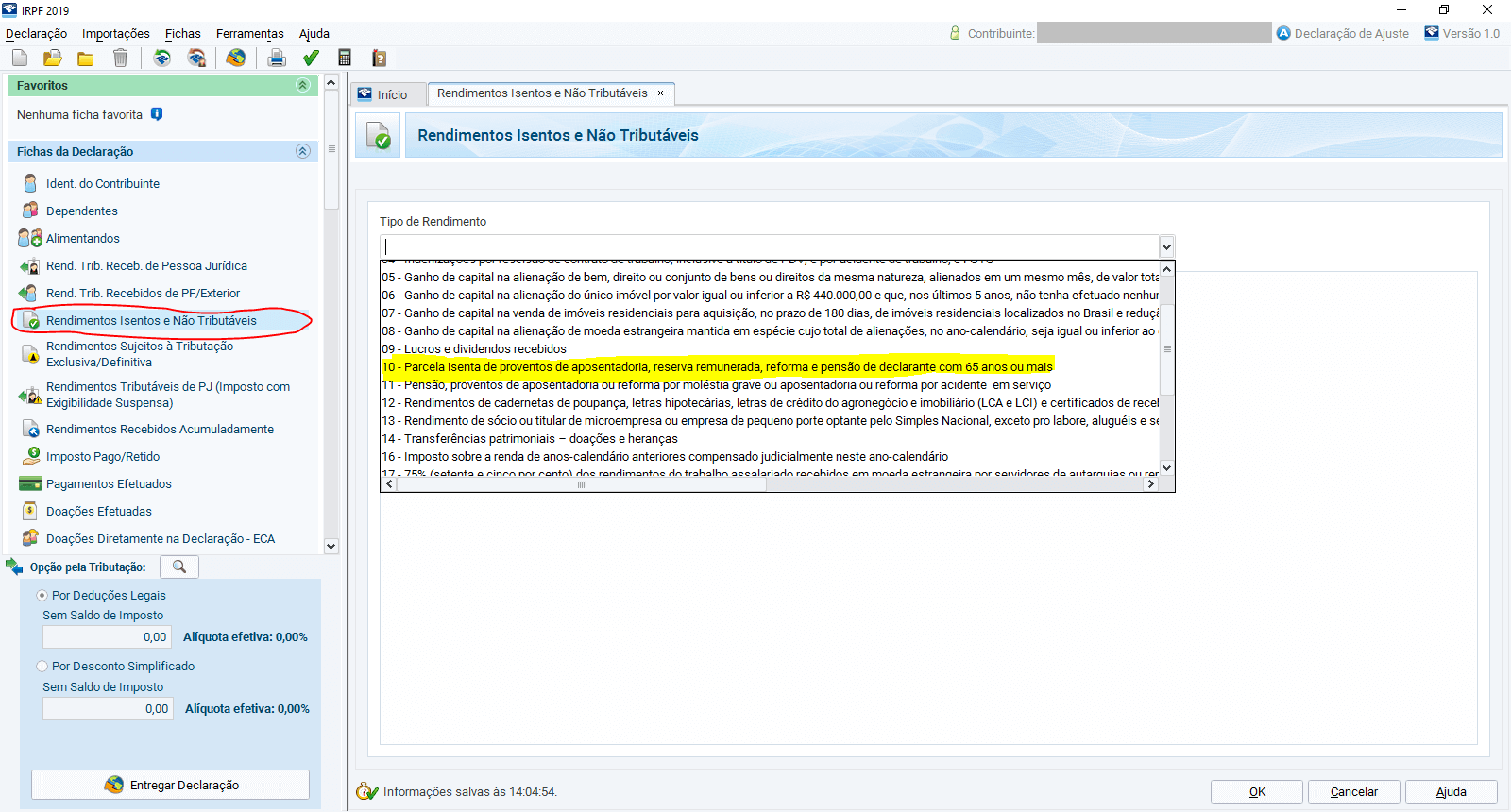

Outra pergunta frequente é como declarar rendimentos recebidos a título de aposentadoria de pessoas com idade superior a 65 anos, que receberam valores de duas fontes parte com valor tributável e parte com valor isento?

Para isso é necessário deixar claro que a parcela isenta na declaração está limitada a R$ 1.903,98, para o ano-calendário de 2018, independentemente de recebimento de uma ou mais aposentadorias, pensões e/ou reforma. Sendo assim, o valor excedente deve ser informado como Rendimentos Tributáveis.

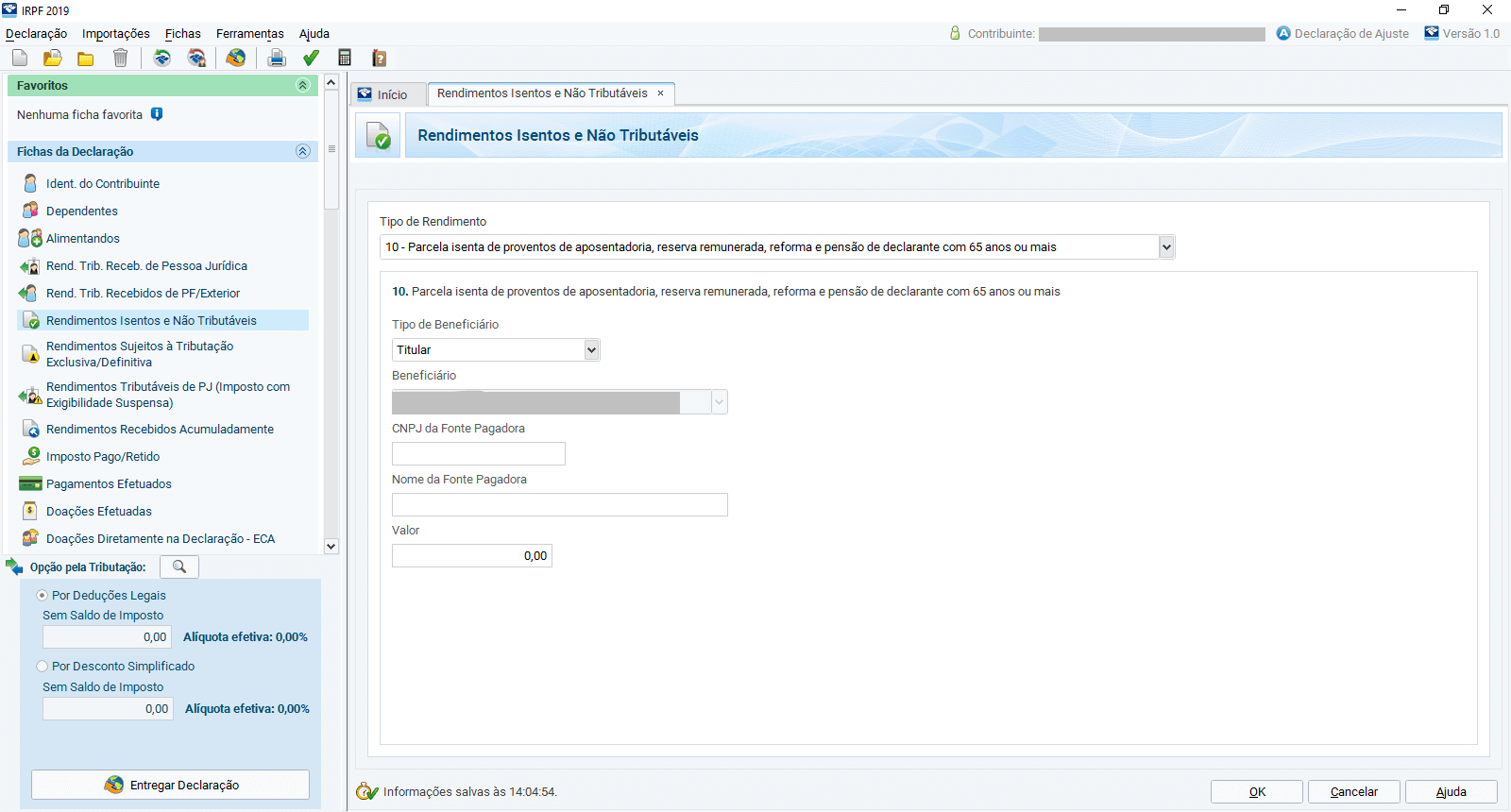

Seguindo esta linha, você deverá adicionar na ficha Rendimentos Isentos e Não Tributáveis no item 10 – a parcela isenta de proventos de aposentadoria, reserva remunerada, reforma e pensão de declarante com 65 anos ou mais, informando até o limite de R$ 24.751,74 (R$ 1.903,98 x 12 meses + R$ 1.903,98), referente ao 13° salário de uma das fontes pagadoras).

Selecione o Tipo de Beneficiário (titular ou dependente), preencha o CNPJ e o Nome da Fonte Pagadora, Valor do rendimento e posteriormente clique em OK para confirmar o preenchimento.

Na mesma ficha de Rendimentos Isentos e Não Tributáveis, mas agora no item 26 – Outros, será informado a parcela do 13° salário relativo a aposentadorias, pensões de mais de uma fonte pagadora, a parcela isenta de até R$ 1.903,98, por mês correspondente apenas a uma das fontes pagadoras e deverá ser informada nesta linha juntamente com o somatório das demais parcelas isentas na ficha Rendimentos Tributáveis Recebidos de Pessoa Jurídica, valor recebido no mês que excede ao limite de isenção mensal (Instrução Normativa RFB n° 1.500/2014, artigo 14; e Lei n° 7.713/88, artigo 6°, inciso XV, letra “i”).

Outra dúvida frequente que nos chega é em relação aos autônomos com rendimentos recebidos de Pessoas Físicas e Jurídicas. Sendo assim cabe-nos esclarecer que no caso de recebimento de pessoas físicas o autônomo fica sujeito ao carnê leão, inclusive com comprovação do livro caixa, com o devido recolhimento mensal do IR devido.

Para os contribuintes autônomos, as despesas incorridas de forma a manter a atividade do trabalhador autônomo, serão deduzidas dos rendimentos auferidos, quando devidamente escrituradas no livro caixa do carnê leão, destacando é claro que sempre devem estar amparadas por documentos hábeis e idôneos. Somente após a dedução das despesas via livro caixa será possível chegar na base de cálculo tributável para o imposto de renda.

Pois bem, esclarecido a necessidade do Carnê Leão e do Livro Caixa, esclarecemos que o rendimento percebido tendo como fonte pagadora uma pessoa física, o contribuinte que auferiu estes rendimentos deverá apresentá-los na ficha Rendimentos Tributáveis Recebidos de Pessoas Físicas e do Exterior pelo Titular, identificando a fonte pagadora, e o beneficiário.

Importante salientar que que a informação do CPF da fonte pagadora é obrigatória para as ocupações de médico; odontólogo; fonoaudiólogo; fisioterapeuta e terapeuta ocupacional; advogado; psicólogo; corretor e administrador de imóveis, (Instrução Normativa RFB n° 1.531/2014).

Porém, quando a renda do profissional liberal (autônomo) for proveniente de serviços prestados às pessoas jurídicas, o mesmo deve solicitar a fonte pagadora (pessoa jurídica) o Informe de Rendimentos para preencher sua declaração corretamente.

Neste cenário, deverá apresentar tais rendimentos e as respectivas retenções na ficha Rendimentos Tributáveis Recebidos de Pessoa Jurídica normalmente, como um trabalhador comum. Caso o mesmo tenha prestado serviço durante o ano para 100 empresas diferentes, haverá 100 CNPJ como fonte pagadora a serem preenchidas na Aba Rendimentos Tributados Recebidos de Pessoa Jurídica .

Mais um destaque importante é o fato que as despesas necessárias para manutenção da atividade, devem ser escrituradas no Livro caixa, porém estas despesas não trarão redução da base de cálculo do período por se tratar de serviços prestados às pessoas jurídicas.

Se houver prestação de serviço para Pessoas Físicas e Jurídicas, as despesas registradas no livro caixa serão desconsideradas, para base de cálculo do IRPF, na proporção da receita advinda de prestação de serviços para pessoas jurídicas.

Retificação IRPF 2019

O contribuinte poderá efetuar a retificação do IRPF 2019 desde que não esteja sob procedimento de ofício (Malha Fina). Se apresentada após o prazo final (30/04/2019), a Declaração retificadora deve ser apresentada observando-se a mesma natureza da declaração original, ou seja, não se admite a troca da opção da forma de tributação.

Para isso o contribuinte deverá informar o número do recibo de entrega da última declaração apresentada, relativa ao mesmo ano-calendário. O número é obrigatório e consta na segunda página do recibo de entrega da IRPF 2019.

Lembrando que a declaração retificadora tem exatamente a mesma natureza da declaração originariamente apresentada (simplificada ou completa), substituindo-a na sua totalidade, por este motivo deve conter todas as informações (corretas) anteriormente declaradas com as alterações e exclusões que se fizerem necessárias, assim como as informações adicionais que foram acrescentadas.

Nas hipóteses de redução de débitos que estão inscritos em Dívida Ativa ou redução de débitos objeto de pedido de parcelamento já deferido pela RFB, admite-se a retificação da declaração somente após autorização administrativa prévia. Mas para isso é necessário que haja prova inequívoca da ocorrência de erro no preenchimento da declaração.

Lembrando também que existe limite para uma retificação de Declaração enviada que é de 5 anos.

Cálculo IR e Deduções Permitidas

Para o cálculo do imposto de renda da pessoa física, assim como o valor a recolher ou a ser restituído, é necessário a verificação dos rendimentos tributáveis (base de cálculo do IRPF), no caso da base de cálculo do IRPF for inferior ou igual a R$ 22.847,76, não haverá valor a constar nesta linha.

Importante esclarecer que não são considerados no cálculo do IRPF os rendimentos isentos e não-tributáveis, os rendimentos tributáveis exclusivamente na fonte e os rendimentos sujeitos à tributação definitiva.

Esclarecido o que comporá a base de Cálculo do IRPF 2019 chegamos na importante tabela progressiva anual do IRPF, onde os valores dos rendimentos tributáveis, conforme explicado acima, sofrem as alíquotas previstas da referida tabela.

No caso da base de cálculo ser superior a R$ 22.847,76, o programa verificará onde a renda correspondente se encaixa na Tabela Progressiva aplicando a devida alíquota e a dedução legal correspondente.

| Base de Cálculo (R$) | Alíquota | Parcela a deduzir do IR |

| De 22.847,77 até 33.919,80 | 7,5% | R$ 1.713,58 |

| De 33.919,81 até 45.012,60 | 15% | R$ 4.257,57 |

| De 45.012,61 até 55.976,16 | 22,5% | R$ 7.633,51 |

| Acima de 55.976,16 | 27,5% | R$ 10.432,32 |

As Deduções Legais Permitidas são:

- Despesas médicas

- Despesas com instrução

- Dependentes

- Contribuições para a Previdência Social da União, dos Estados, do Distrito Federal e dos Municípios

- Contribuições para as entidades de previdência privada domiciliadas no País

- Pensão alimentícia

- Despesas escrituradas no Livro Caixa

- Parcela isenta para o contribuinte com mais de 65 anos

Lembrando que também será deduzido o valor do imposto previamente recolhido através de:

- Carnê Leão

- Mensalão (complementação – DARF código 0246)

- Imposto pago no exterior

- Imposto retido na fonte

- Imposto retido (Rendimentos Recebidos Acumuladamente – RRA)

Isenção do IRPF 2019 – Moléstia Grave

Estão isentos do IRPF 2019, desde que passem por junta médica do governo, geralmente INSS, solicitando laudo para fins de solicitar a retenção do Imposto de Renda na fonte, os rendimentos, relativos a aposentadoria, reforma ou pensão (inclusive complementações) das pessoas que possuam alguma das doenças listadas abaixo:

- Tuberculose Ativa

- Alienação Mental

- Esclerose Múltipla

- Neoplasia Maligna

- Cegueira (Inclusive monocular)

- Hanseníase

- Paralisia Irreversível e Incapacitante

- Cardiopatia Grave

- Parkinson

- Espondiloartrose Anquilosante

- Nefropatia Grave

- Estados Avançados de Doença de Paget (Osteíte deformante)

- Contaminação por radiação

- Aids

- Hepatopatia grave e fibrose cística (Mucoviscidose)

- Alzheimer (Desde que comprovada alienação mental por parte da doença)

Dependentes

Podem ser dependentes, no IRPF:

- Companheiro(a) com quem o contribuinte tenha filho ou viva há mais de 5 anos, ou cônjuge;

- Filho(a) ou enteado(a), até 21 anos de idade, ou, em qualquer idade, quando incapacitado física ou mentalmente para o trabalho;

- Filho(a) ou enteado(a), se ainda estiverem cursando estabelecimento de ensino superior ou escola técnica de segundo grau, até 24 anos de idade;

- Irmão(ã), neto(a) ou bisneto(a), sem arrimo dos pais, de quem o contribuinte detenha a guarda judicial, até 21 anos, ou em qualquer idade, quando incapacitado física ou mentalmente para o trabalho;

- Irmão(ã), neto(a) ou bisneto(a), sem arrimo dos pais, com idade de 21 anos até 24 anos, se ainda estiver cursando estabelecimento de ensino superior ou escola técnica de segundo grau, desde que o contribuinte tenha detido sua guarda judicial até os 21 anos;

- Pais, avós e bisavós que, em 2018, tenham recebido rendimentos, tributáveis ou não, até R$ 22.847,76;

- Menor pobre até 21 anos que o contribuinte crie e eduque e de quem detenha a guarda judicial;

- Pessoa absolutamente incapaz, da qual o contribuinte seja tutor ou curador.

- Desde 2010, o contribuinte pode incluir o companheiro, abrangendo também as relações homoafetivas, como dependente para efeito de dedução do Imposto sobre a Renda da Pessoa Física, desde que tenha vida em comum por mais de 5 (cinco) anos, ou por período menor se da união resultou filho

Malha Fina IRPF 2019

Depois do preenchimento criterioso da Declaração de Imposto de Renda da Pessoa Física é necessário ainda se antecipar para analisar o que a Receita Federal chama de Malha Fina.

A Receita Federal faz inúmeros cruzamentos com outros tipos de declarações já bem conhecidas por você contador, como exemplo a DIRF, DMED, DMOB entre outros.

Para que você não seja surpreendido com uma intimação ou até mesmo o lançamento de ofício (por não atender a malha fina) sendo assim você deve acompanhar as Declarações enviadas por você através do Site do e-CAC, para acessa-lo você necessitará do número do recibo das últimas 2 declarações.

Com acesso ao e-ECAC você saberá se a declaração de IRPF 2019 está com status de processada ou malha fina.

Caso a declaração caia na malha, sem ser fruto de nenhum lapso ou erro no seu preenchimento, você deverá acessar no e-CAC mesmo o e-Defesa, onde você poderá fazer a juntada dos documentos e aguardar a análise por parte da RFB, podendo ou não ser necessário o comparecimento em uma Agência da Receita Federal do Brasil.

Gostou deste artigo? Se você deseja elevar o nível do seu conhecimento e se tornar especialista no setor fiscal, temos a solução ideal para você.

Estamos falando do curso online e prático mais completo do mercado, o Escrita Fiscal 3.0.

O curso possui mais de 120 vídeo aulas trazendo as situações inerentes a Escrituração Fiscal.

(Ainda temos 15 vagas com Desconto).

Hey, o que você achou deste conteúdo? Deixe seu comentário abaixo.